贷款证券化(不良贷款证券化)

信贷资产证券化是将原本不流通的金融资产转换成为可流通资本市场证券的过程形式种类很多,其中抵押贷款证券是证券化的最普遍形式接下来请欣赏我给大家网络收集整理的信贷资产证券化概念信贷资产证券化概念 2005年4月。

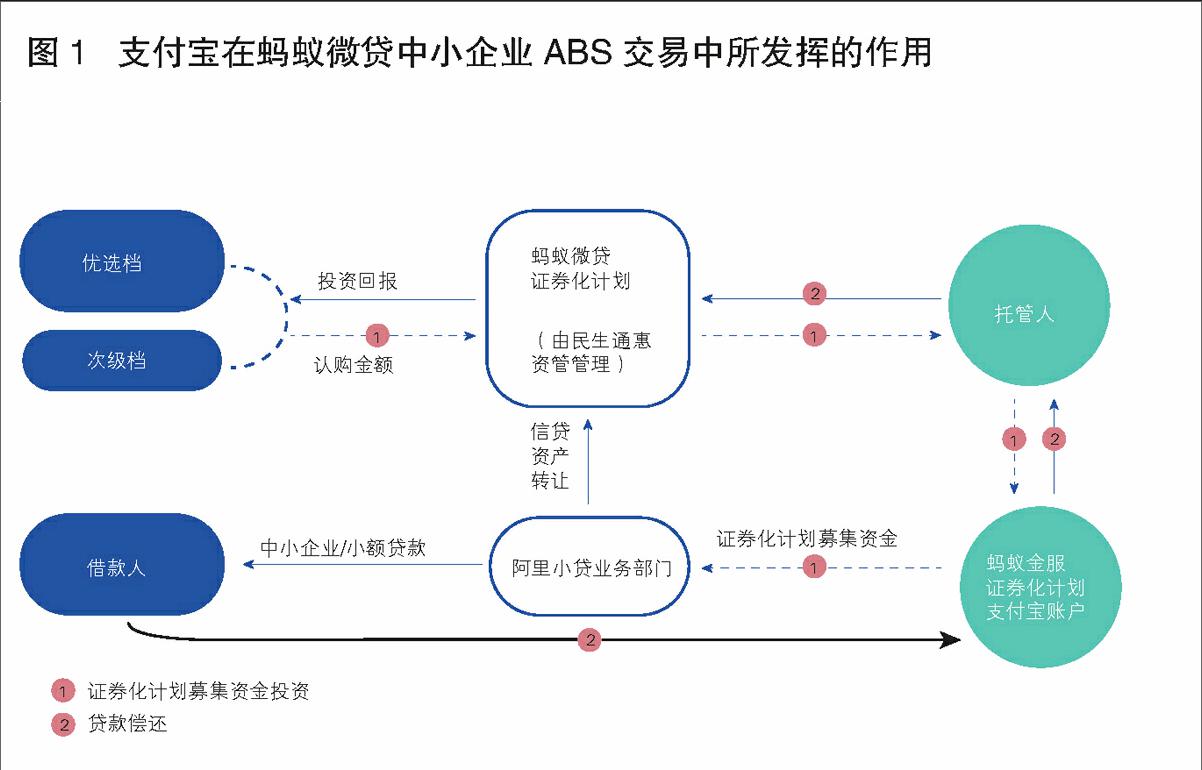

在美国,有的抵押贷款证券向购买者提供所有权有的抵押贷款证券向购买者提供债权信贷资产证券化的交易结构 信贷资产证券化的交易结构一般是由发起人将信贷资产转移给一个特殊目的实体***Special Purpose Vehicle,简称SPV ***。

主要操作步骤1确定证券化资产并组建资产池发起人一方面要对自己的融资需求进行分析,一方面要按照证券化的要求选择用以证券化的资产一般选择未来现金流量稳定的资产2设立特殊目的机构SPV目的是为了最大限度地降。

从广义上来讲,信贷资产证券化是指以信贷资产作为基础资产的证券化,包括住房抵押贷款汽车贷款消费信贷信用卡帐款企业贷款等信贷资产的证券化而开行所讲的信贷资产证券化,是一个狭义的概念,即针对企业贷款的证券。

贷款是资产证券化的主要基础资产贷款证券化就是将已存在的信贷资产加以组合并以其产生的现金流量为担保在市场上发行证券,其实质是将缺乏流动性的非标准化的贷款转换成为可转让的标准化的证券,并转售于市场投资者的过程。

资产证券化指的是金融机构以基础资产未来所产生的现金流为偿付支持,通过结构化设计进行信用增级,将流动性差的资产转换成为可流通资本市场证券,在此基础上发行资产支持证券的过程。

信贷资产证券化是将原本不流通的金融资产转换成为可流通资本市场证券的过程形式种类很多,其中抵押贷款证券是证券化的最普遍形式指把欠流动性但有未来现金流的信贷资产如银行的贷款企业的应收账款等经过重组形成资产。

住房抵押贷款证券化,是商业银行把资产表中的“住房抵押贷款”项打包卖给相关机构,让这些来整理成新的住房抵押贷款债券,在市场上投放因为这种抵押贷款虽然对银行是资产,但因为回收期限长,影响银行的资金流动和经营,所以。

个人住房贷款证券化 商业银行 抵押权 1引言 在20世纪80年代开始,个人住房贷款开始出现,通过这30多年的发展,逐渐成为商业银行的基本个人贷款业务,拥有着超过一半的余额占比并且金融市场有着较为激烈的竞争,而且业务流程公开。

住房抵押贷款证券化的操作流程由证券化机构以现金方式购入,经过担保或信用增级后以证券的形式出售给投资者住房抵押贷款证券化指金融机构把自己所持有的流动性较差但具有未来现金收入流的住房抵押贷款汇聚重组为抵押贷款群组。

评论